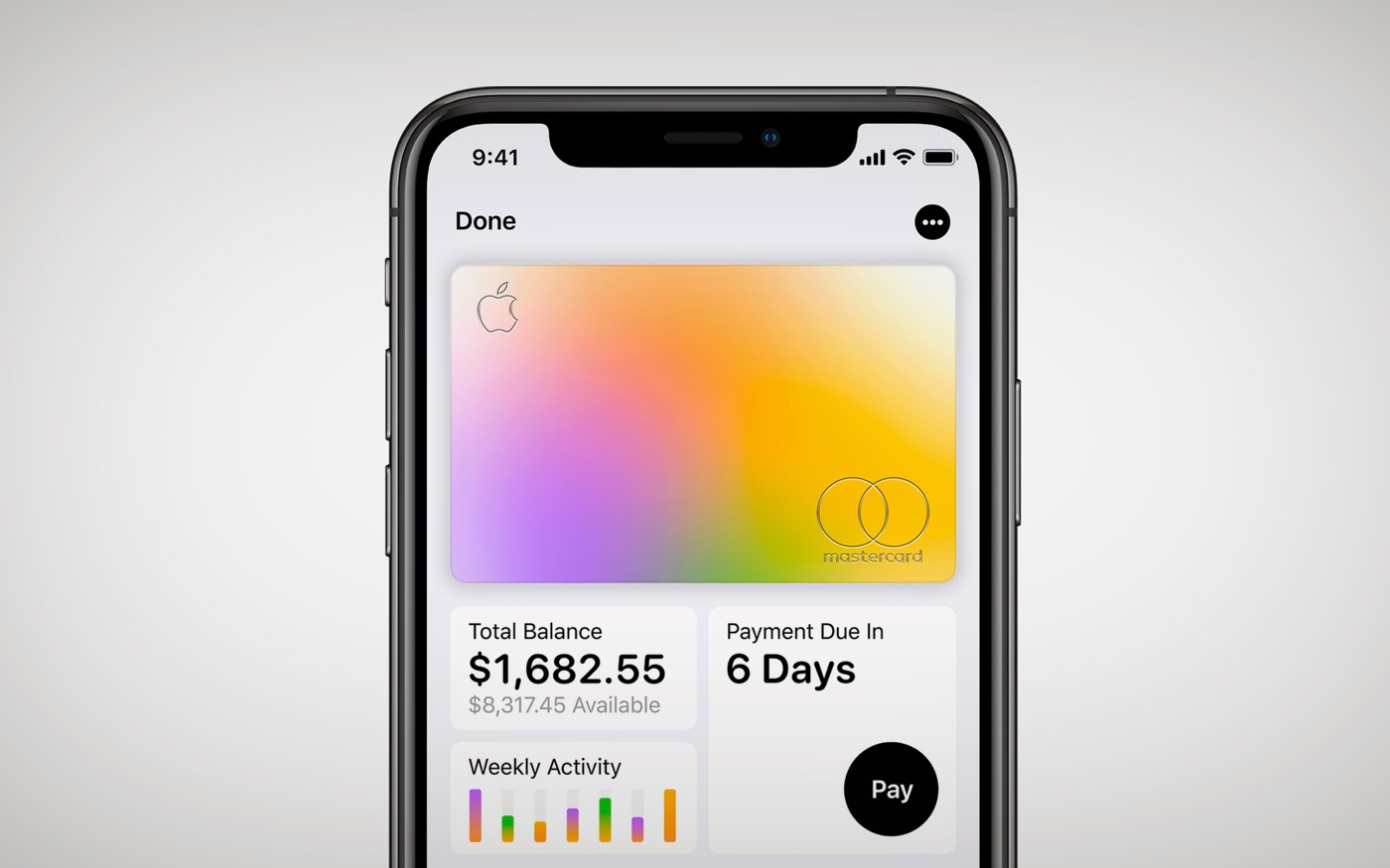

Apple Cardプログラムは公正貸付法に違反していないとNY州金融サービス局が報告

米国時間3月23日に、ニューヨーク州金融サービス局(NYDFS)は報告書を発表し、Apple Cardプログラムの差別的慣行、特にジェンダーに基づく差別の疑いは、2019年11月のオンライン上の告発を発端とした調査の結果、払拭されたことを明らかにした。

当時、技術系実業家のDavid Heinemeier Hansson(デイヴィッド・ハインマイヤー・ハンソン)氏がApple Cardを申請した際、同氏に設定されたクレジット利用限度額が妻に提示された額の20倍であったことについて、ジェンダーに基づく差別であるとツイートしたことから始まった同調査。同夫婦は共同で確定申告を行い、妻のクレジットスコアは同氏よりも高かったにもかかわらず、こういった利用限度額の判断がくだされていたのだ。Apple Cardプログラムは、AppleとGoldman Sachs(ゴールドマン・サックス)が共同で運営している。

ハンソン氏のツイートをきっかけにこの問題が拡散し、Appleの共同創業者であるSteve Wozniak(スティーブ・ウォズニアック)氏をはじめとする複数の人からも反応があった。同氏もパートナーとApple Cardを申請したときに同じようなことを経験したという。

The @AppleCard is such a fucking sexist program. My wife and I filed joint tax returns, live in a community-property state, and have been married for a long time. Yet Apple’s black box algorithm thinks I deserve 20x the credit limit she does. No appeals work.

— DHH (@dhh) November 7, 2019

We are 10x on the Apple Card credit limit. We have no assets or accounts at all that are separate. Except for this Apple Card that didn't have a joint account. I'm with you.

— Steve Wozniak (@stevewoz) November 10, 2019

ハンソン氏の妻であるJamie Heinemeier Hansson(ジェイミー・ハインマイヤー・ハンソン)氏も、自身の体験を詳細に記録したブログ記事を投稿している。

消費者からの数々の訴えはすぐにニューヨーク州金融サービス局の注意を引くこととなり、同局はゴールドマン・サックスのクレジットカード業務について調査を開始し、問題となっているジェンダーに基づく差別が行われているかどうかを検証した。

NYDFSの報告書を他に先駆けて報じたAppleinsiderによると、ゴールドマン・サックスは初めの段階で、配偶者よりも著しく低い信用スコアを提示されていた一部の女性の信用情報ファイルを再調査し、配偶者の信用スコアに合わせて限度額を引き上げることを決定していたという。同行は当時、与信判断に対する異議申し立てのための6カ月の待機期間も廃止している。

これらの行動から、Apple Cardのアルゴリズムが、性別に基づく不当な信用価値評価をしている可能性があることがうかがえるが、同局はそのような事実は存在しなかったとしながらも、信用スコア改革の必要性や、信用アクセスに関する既存の法律の改正について強調している。

NYDFSは、Appleとゴールドマン・サックスからの数千ページに及ぶ記録と書面による回答を調査し、Apple Card利用者への聞き取りや、Appleおよび同銀行の代表者との面談を行い、Apple Cardに申し込みをしたニューヨーク州40万人近くのデータセットを使って同行の引受データを分析したと述べている。さらに、差別を感じたという消費者にもインタビューを行った。

同局は、公正貸付法に基づく申請者に対する「違法な差別」はないと結論づけた。しかし、金融サービス監督官Linda A. Lacewell(リンダ・A・レースウェル)氏の声明では、信用融資制度自体には依然として差別があり、信用スコアが信用への不平等なアクセスにつながる可能性があることが強調された。

「公正貸付違反は認められませんでしたが、今回の調査は、同一信用機会法(ECOA)が制定されてから50年近く経過しても信用へのアクセスにおける格差が存在することを、私たちに思い出させるものでした」とレースウェル氏は述べている。同氏は「報告書はまた、信用へのアクセスを改善するために、信用スコアリングにおける現在の慣習や法律、貸し手に対する差別規制に近代化と強化を施すべきという点についても触れています」としたうえで、アカウント所有者に承認されたユーザーを追加することを許可しないというApple Cardのポリシーは適切ではないと感じる消費者に対して「配偶者の信用へのアクセスに依存し、承認されたユーザーとしてのみアカウントにアクセスする場合、配偶者と同じ信用プロフィールを持っていると誤解してしまう可能性があります」と注意喚起し「これは、公平な信用アクセスに関して私たちが議論しなければならない広範な問題の一部です」と付け加えた。

苦情を寄せた消費者の間で共通する要素の1つは、同一の銀行口座やクレジットカードのような共有資産にアクセスできる配偶者は、たとえそれが認可されたユーザーにすぎないとしても、配偶者と同じ信用条件を受けられると考えていることだった。しかし現在のシステムでは、引受機関は承認されたユーザーをアカウント所有者と同じように考える義務はなく、他の要因も考慮する可能性がある。調査によると、これらの要因が組み合わさって、融資判断の低下につながったという。

同局はゴールドマン・サックスに照会し、消費者からの苦情を受けた融資の決定に関する引受手続きの文書化に至ったという。性別による影響は見られなかったが、配偶者のクレジットスコア、負債額、収入、クレジット利用率、未払い、その他クレジット履歴などの要素が関与していた。確認された要因のいずれについても、与信判断の「違法な根拠」ではなかったと同局は述べている。

もちろん信用スコアシステム自体は、全体的に見ると男性に有利なものだ。(特に白人男性に対しては)。その根拠は単一ではないものの、多くの場合、女性が主に保護者としての役割を果たしていることと、信用スコアリングモデルの仕組みに関係している。これは改革が必要なシステムではあるが、Apple Cardプログラムと差別に対する苦情が見られたケースについては融資決定に際して「合法的に」使用されていた。

しかし同局は、Apple Cardの融資決定には透明性が欠如していることを指摘し、これらの苦情に対する銀行の決定に関するデータを当局は入手できたが、影響を受けた消費者は入手できなかったことを明らかにした。また、Appleが6カ月の待機期間を設けるのではなく、より堅牢な異議申し立てプロセスを提供できたのではないかと指摘している。

Appleはそれ以来いくつかの問題に対応しており、2020年は申請者がApple Cardの承認に必要な手順を踏むのに役立つ「Path to Apple Card」をローンチした。これまでに7万人以上の消費者がこのプログラムに登録し、約5,000人が承認されている。Appleはまた、同社ウェブサイトを更新しApple Cardの承認方法に関する詳細情報を公開した。そして現在、Apple Cardファミリー共有機能のサポートを追加しようとしているところだ。これは少なくとも、配偶者がより高い融資限度額を利用できないという問題に対処することになるだろう。

それでも今回の調査では、Appleが自身の信頼あるブランドと、消費者が好まないような銀行慣行をともなう従来型の貸し手が発行するクレジットカードとを組み合わせることで直面した問題に加えて、透明性の欠如が融資決定に対する信頼をいかに損なったかが浮き彫りになった。

ゴールドマン・サックスは調査結果に関する声明を発表している。

「金融サービス局の徹底した調査に感謝するとともに、融資の公平性に違反がないという結論を好意的に受け止めています。引き続き、信用への公正で平等なアクセスを提供することに専心してまいります」と述べている。

この調査全体が動き出すきっかけとなった最初のツイートを発信したハンソン氏にコメントを求めた。

「これはゴールドマン・サックスのプレスリリースのようなもので、私たちのケースの特定の事実を無視しています。妻は私よりも高いクレジットスコアを持っていましたが、そのクレジットの10分の1の価値であると判断されました。信用評価プロセスには透明性がなく、申請者は拒否された理由を知ることができませんし、ゴールドマン・サックスやAppleの従業員も理解しているようには見えません。アルゴリズムによるブラックボックスの影響は依然として存在しており、監査が行われる可能性はなく、不公正な結果が継続しています。完全な規制の破綻と言えるでしょう」。

【更新(2021年3月23日午後3時)】初版発行後にコメント付きで更新した。

関連記事:アップルがApple Cardの審査に落ちた人のための信用度改善プログラム「Path to Apple Card」をスタート

カテゴリー:その他

タグ:Apple、Goldman Sachs、Apple Card、クレジットカード、ニューヨーク

[原文へ]

(文:Sarah Perez、翻訳:Dragonfly)